暴跌之后基金并未悲观

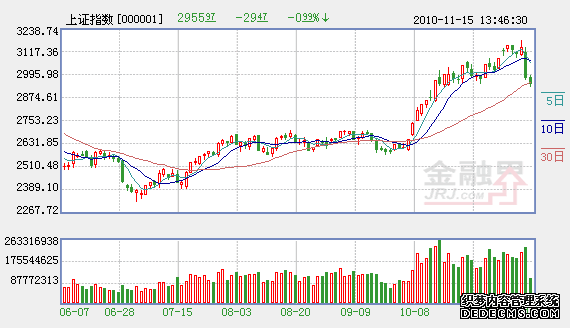

沪指继上周五暴跌160余点后,本周二再度暴跌近120点。面对如此震荡之后,各家基金反应不一。东吴仍然十分乐观,而华安则表示态度已经转向谨慎。不过更多的如新华、华泰柏瑞、国联安、博时等虽然整体判断市场仍处于震荡向上,但巨幅下跌也为乐观蒙上一层淡淡的阴影,更加注重审时度势、防范风险。而昨晚央行宣布存款准备金率将再次上调0.5%,大成基金认为准备金率连调预示未来紧缩步伐将加快。

解读暴跌:紧缩阴影重重

此次存款准备金率继续上调会在一定程度上减少银行信贷增量应该会有所减少,对实体经济也有一定冲击,经济或会略有降温。

央行19日晚再度宣布即将上调存款准备金率。从2010年11月29日起,存款准备金率上调0.5个百分点,此番上调后,存款准备金率高达18%,再创历史最高点。

大成基金对此表示,央行此次继续提高存款准备金率较为符合预期,主要是针对目前银行流动性充裕,“热钱”过多采取的措施。第二,目前通胀的压力仍然是市场最关注的因素,从已有数据分析,通胀月环比增长率年会达到7%,这在历史上也是较为罕见的水平。大成基金延续此前观点,认为此次存款准备金率继续上调会在一定程度上减少银行信贷增量应该会有所减少,对实体经济也有一定冲击,经济或会略有降温。值得注意的是,如果通胀继续维持高位,未来紧缩的步伐会加快。

而对于近期市场连续下跌,新华基金认为,市场对“大幅”加息的预期导致上周五市场暴跌,而本周二市场再遭重挫则主要因为市场对于“政府行政调控物价”的预期。本周涨幅居前的仍为医药、食品饮料和餐饮旅游等防御型品种,而有色、采掘和钢铁等板块则受限价预期影响较大,跌幅居前。值得一提的是,有色板块的技术性回调还因为前期涨幅过大及受爱尔兰债务危机影响,不过有色板块已经调整较大,风险得到较为充分的释放。

博时行业轮动股票基金拟任基金经理刘建伟认为下跌是对市场,尤其是中小盘股票前期估值过高、涨幅过快的修正,属于正常的短期调整。但由于大盘股仍然估值合理,且市场上的流动性仍然充裕,经济基本面依旧向好,指数整体上有一定防守空间,未来总体上还会是一个向上的趋势,市场仍然具有结构性机会。博时裕富沪深300指数基金、特许价值基金经理汤义峰认为,进入四季度以来,随着市场指数的快速攀高,投资者的心态出现较大分歧。市场在3000点左右展开反复波动的格局,受益于货币因素及通胀的品种有望获取超额收益。

华泰柏瑞基金投资部总监汪晖认为,此次调整是牛市中的阶段性调整,并非系统性风险的起始。调整之后,市场演变特点很可能从前一阶段个股全面上涨的整体性投资机会向个股的结构性投资机会转化,业绩和未来成长性将是市场关注的重点。

国联安上证大宗商品股票ETF拟任基金经理黄欣则认为,此次调整是由非理性恐慌抛盘造成的“市场共振”,市场基本面并无实质性因素的改变。10月份宏观数据显示,宏观经济运行平稳,支撑市场中期向好。

后市研判:谨慎与乐观并存

在商品期货市场暴跌的威慑下,市场做多热情已逐渐步入理智。国内目前缺乏连续加息的基础,市场仍将震荡上行。

华安基金策略师王艳指出,我们在上周初已对阶段性市场的判断转向谨慎,认为阶段性市场盘中震荡波动将加剧,但市场出现趋势性大涨或大跌的可能性都不大。因为困扰当前A股市场发展继续上行的重要因素发生了变化,主要有以下五个方面。宏观紧缩的预期越来越强烈,尤其在短期通胀形势严峻、政策重心很可能已经由保增长转向控通胀的背景下,后续进一步紧缩货币的概率越来越大。越来越强烈的通胀预期,可能成为迫使央行近期采取应对措施的导火索。在投资者普遍预期央行再度加息,以及外管局将严厉打击热钱跨境流动的言论影响下,在商品期货市场暴跌的威慑下,市场做多热情已逐渐步入理智。机构仓位普遍不低,未来提升空间受到压缩。根据申万基金仓位估算模型的估算,截止上周初,开放式基金整体加仓1.77%,从82.67%上升到84.43%。这显示出基金仓位水平已经达到历史高点,进一步提升空间有限。也意味着以基金为代表的机构投资者增加仓位的能力正在减弱。市场步入全流通和解禁高峰,短期压力骤增。从11月初创业板解禁到目前市场的解禁高峰,抛压的存在并随着上升市场可能强化,由此导致市场压力凸显。经历了一个多月的快速上涨之后,大盘累计涨幅接近20%,部分个股获利盘比较丰厚,前期市场快速上涨中累积了大量的获利盘出现筹码松动之后,就会迅速演变成为集中性恐慌杀跌的现象。前期上调印花税、明年新增信贷可能下降至5至6万亿的传闻等等,也进一步加剧了市场不和谐的外围气氛,影响了投资及筹码的稳定性。

而东吴进取策略(爱基,净值,资讯)基金经理朱昆鹏对后市仍然十分乐观。由于国内通货膨胀压力上涨,国家会出台相关紧缩政策,但是国内目前缺乏连续加息的基础,尽管货币政策拐点或出现,但是流动性拐点仍未出现,因此中长期来看,市场仍将震荡上行,并呈缓步节奏。但他表示,目前的通胀形势还是较为严峻的,11月的CPI数据也仍会比较高,这远远超出了大家认为CPI数据8月份见底的预期,因此政策可能会连续性收缩,从而带来货币政策有可能在明年一季度或二季度末出现。不过,具体时间还有待观察。尽管如此,对于年底的市场行情还是乐观的,因为一开始紧缩政策就对流动性影响不大,但明年一季度末或二季度,随着通胀上行紧缩不断加码,对实体经济产生影响,那么整个市场会面临比较大的变化。从短期来看,前几天市场大跌,投资情绪过分悲观,市场基本上见底,跌破2800点再往下的空间也不大。目前的市场情绪已经较为稳定,正在关注和等待政府的政策。

新华基金表示,经过大幅下挫,大盘估值风险已充分释放,市场短期见底,下周有望震荡回升。但中长期来看, 11月份的CPI据及加息情况是扰动市场的不确定性因素,通胀与政策调控的博弈结果将将是决定市场中期趋势的关键所在。

投资策略:新兴产业受追捧

王艳表示,预计未来市场将以业绩预期以及估值的提升为动力,因此建议在市场的震荡波动过程中逐步布局。 在操作策略上我们关注一是行业经营稳健、增长稳定但是本轮反弹以来滞涨或者涨幅较低的行业和公司,预期可以在风险较低的情况下获得稳定回报。二是判断资金可能在中长期相对确定的一些结构性投资机会上展开布局,将关注一些较为活跃的成长股,并结合十二五规划中重点发展的行业方向。我们将继续对长期看好的消费品和新兴产业相关个股进行增持,医药、食品饮料、零售、电子信息设备等行业,还有战略新兴产业包括近期市场追捧的新能源电池、物联网、触摸屏等等相关企业可以关注。

汪晖指出,市场震荡并非简单的下跌,结构性机会将可能会不断涌现。首先,抑制通胀与经济过热的全面紧缩有根本区别。他相信,大力发展新兴产业和鼓励内需消费的战略方针不会改变,各项措施将继续出台。其次,经济持续复苏的态势不会因通胀而改变,一些上市公司良好成长性在临近年末更加明确。展望明年估值吸引力不降反升,市场震荡反而提供了个股分化,结构性投资机会。

朱昆鹏表示,明年将会面临更为复杂的投资环境。在内紧外松的货币环境中,A股将呈现震荡格局和结构化行情。高通胀和高股值将使得明年的行情会较为多变,上半年比较乐观,下半年则要密切关注宏观政策。投资机会上,东吴进取策略基金经理朱昆鹏认为,中长期仍然重点关注新消费和新兴产业的投资机会,短期关注周期类板块机会。近期,周期类股跌得比较多,因此存在估值修复空间,不过银行、地产短期内则缺乏上涨的催化剂。

新华基金表示,短期来看,通胀及新兴产业相关的行业板块仍将是市场热点所在。

- 流动性之困难解 风格结构性转换 2014-01-19

- 结构行情犹存 创业板或补跌 2014-01-18

- 徐一钉:局部结构性行情还将延续 2014-01-17

- 盈亏大户影响减轻 年报助推结构性行情 2014-01-15

- 结构性牛市开启 2014-01-15

版权所有 翻版必究!Copyright©2008-2013 沪ICP备10023616号-1

版权所有 翻版必究!Copyright©2008-2013 沪ICP备10023616号-1