野村证券:预计2015年全球股市将大跌25%到50%(2)

周彦武:银行成中国最赚钱领域 股市不可能回到巅峰

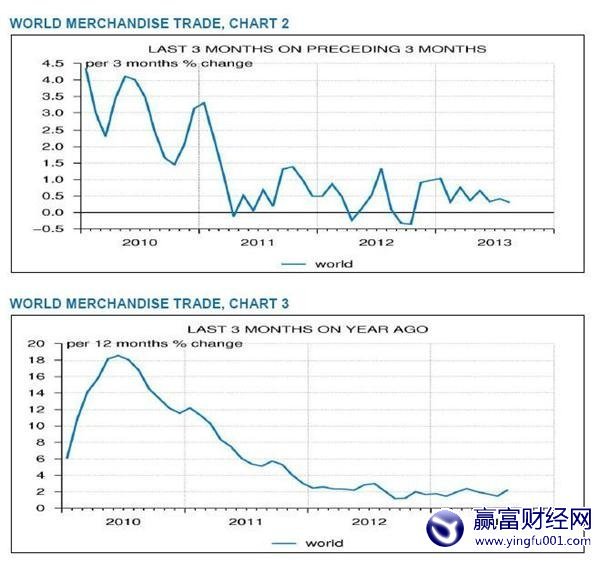

全球是否复苏的关键还是制造业和全球贸易量,经济领域内的任何努力最终都要反映到具体产品上,金融是为实业服务的。观察全球贸易量就可以判断出,全球经济是否走出了08年的金融危机。

下图显示了2010年至今全球贸易量的增长情况。

图一

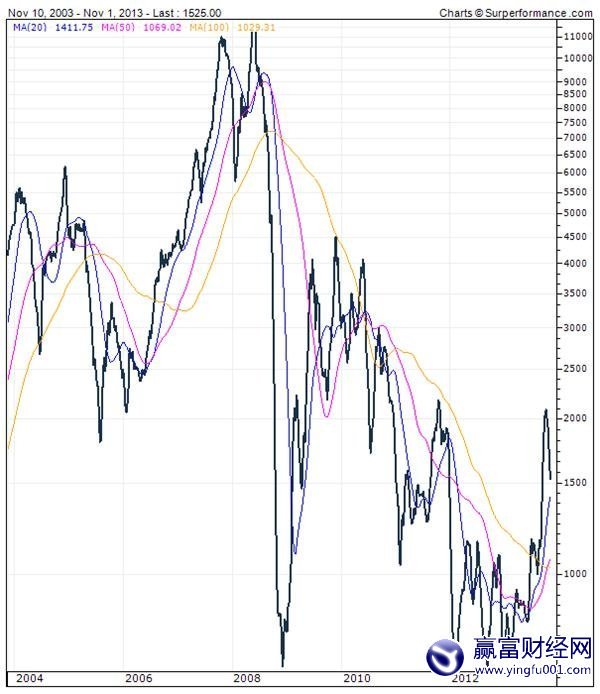

与之对应的是波罗的海干散货指数BDI,下图为波罗的海干散货指数BDI3年走势图

图二

波罗的海干散货指数BDI可谓全球实业指数,全球经济目前是高度融合的经济体,进出口贸易可以反映出全球经济的真实面目,只是有些放大了波动范围。

下图为波罗的海干散货指数BDI10年走势图。

图三

2008年曾经达到11000点之上,随后狂跌到500点附近,2009、2010年间3次反弹到4500上下,2012年再度暴跌到662点,随后反弹到2013年10月最高的2125.10月份暴跌30%,从最高的2125到10月底是1484。

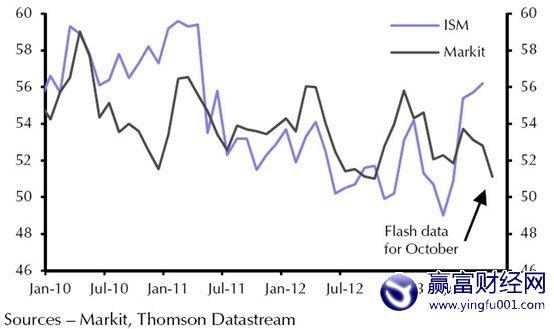

与BDI指数对应的是制造业PMI指数,与BDI指数基本吻合

图四

则是一片大好,自2009年低谷以来,美国股市和其他许多市场已经反弹超过100%;高收益“垃圾债券”的发行量重返2007年水平,且此类债券的利率也在下降。实体经济增长依旧缓慢,失业率也高得难以接受,这部分在于QE带来的货币供应量增加并未导致信贷创造,无法为私人消费和投资提供支持。对于增加的基础货币,银行业把它们以超额准备金的形式囤积了起来。发达经济体中,资本不足的银行业不愿贷款给高风险借款人,而经济增长缓慢和家庭债务高企也抑制了信贷需求,因此造成了信贷紧缩。

所以,所有这些过剩流动性都流向了金融部门,而非实体经济。近零利率政策鼓励了“套利交易”——通过债务融资来对高收益高风险资产进行投资,如长期政府及私人债券、股票、大宗商品和更高利率国家的货币等。其结果是,金融市场出现价格膨胀,并可能最终导致泡沫。

中国有些特殊,银行基本是只在乎利润,不在乎风险的,尽管经济增速放缓,但信贷需求依然极其旺盛,但是信贷很少流向实体经济领域,30%左右都是些借新还旧的无聊把戏,再有就是效率低下,产能过剩的国企,还有政府那些几乎不产生任何现金流的基建项目,还有火热的地产。旺盛的信贷需求和高息差让银行成为中国最赚钱的领域,四大房地产公司的利润还不及一家小规模的股份制银行。这也是为什么中国股市始终不能回到2008巅峰的原因,也是为什么中国股市不及国外股市的原因,银行有更稳定更高的利润回报,无需进入资本市场。

QE无法同时满足经济复苏和金融稳定这两个需求,如果决策者们选择缓步提高利率,以鼓励经济快速复苏,那么他们就可能催生了一切资产泡沫之母,最终泡沫破裂,另一场严重的金融危机到来,经济迅速滑入衰退。但如果他们试图通过加息来在早期戳破泡沫,就会引发债券市场崩溃,扼杀经济复苏,并造成大量经济和金融损失。所以,除非宏观审慎性政策如预期般发挥作用,否则不论决策者们采取哪种做法,其结果都是受诅咒的。

让资本市场红火兴旺的就是宽松货币政策,超低利率,负利率。很多素质不佳效率低下的公司获得了大量资金,资产泡沫也被一而再再而三地吹大。在八月份,旧金山联储发布了一篇研究报告估计6000亿美元的QE2在2010年末增加了0.13%的真实GDP(规模大约200亿美元),而且这种效应在此后两年中在消退。也就是说两年后这0.13%也没有了。

QE支撑了所有种类资产的价格,不仅仅是国债和MBS,还有房地产,不仅中国的房地产火热,瑞士、瑞典、挪威、德国、法国、香港、新加坡、巴西、澳大利亚、新西兰和加拿大的房地产都比08年金融危机前要好。全球市场已经习惯于这种支撑:当前的投资决定很大程度上要么寻求零收益的避险资产,以避免资本受到侵蚀,要么在其他资产上寻求正收益。

QE支撑了华尔街机构们的资产负债表飞速扩展,为华尔街提供了丰厚的奖金,这是QE无法缩减或退出的重要原因,华尔街可以给于美联储空前的压力,那就是股市暴跌

美联储缩减QE等于移除了央行对资产价格的支撑。除非在缩减QE开始之时,不仅仅是美国经济,而是全球经济同时出现改善,否则缩减QE带来的结果则是全球资产价格普降。这将导致华尔街机构的资产负债表缩水和亏损,股市暴跌,美国和全世界不得不再来一轮QE或加大QE规模,然而要想继续维持资产泡沫,QE必须数倍乃至数十倍地增长,因为泡沫已经膨胀的很大了,而美国和全世界新一轮QE规模初期肯定不会超过上一次的规模,也就是说新一轮QE也无法支撑资产泡沫的迅速缩水。

实际上,大部分认定2014年美联储会缩减QE,我认为不大可能,美联储肯定知道缩减QE会导致资产泡沫破裂,新一轮金融危机发生。美联储可能会缩减最多2月的QE规模,美国股市暴跌,乃至全球资产泡沫破裂,美国金融机构的资产负债表缩水,美联储不得不维持850亿美元的规模,还极有可能扩大规模,即便如此,泡沫也要无可避免地破裂了。

(美信咨询首席经济学家周彦武)

(赢富财经网)

- 许一力:美债迟早会违约 全球股市将出现暴跌 2013-10-09

- 摩根大通:全球股市将继续上涨 投资者不应等待 2013-05-29

- 谢百三:全球股市都在涨 中国股市怎么办? 2013-05-19

- 全球股市今年牛市 A股更具投资价值 2013-03-29

版权所有 翻版必究!Copyright©2008-2024 沪ICP备10023616号-1

版权所有 翻版必究!Copyright©2008-2024 沪ICP备10023616号-1